①海通证券 ②西部证券收购国融证券 ③华创证券收购太平洋 ④国信证券 ⑤国泰君安 ⑥浙商证券收购国都证券 ⑦万和证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,国信证券公布了重组报告书草案(下称“重组草案”),收购万和证券的进度又向前迈了一步。

重组草案显示,国信证券拟以发行股份的方式收购万和证券96.08%的股份,收购对价为51.92亿元。此次收购 ,国信证券采用的资产基础法评估结论,这可以让包含多位关联方在内的交易对手规避业绩承诺的强制要求。

有观点认为,国信证券收购万和证券既不能做大做强,也不能做精做细。业务结构方面,万和证券“靠行情吃饭”特征较为明显,经纪业务和自营业务收入占比八成。2022年、2023年、2024年上半年,万和证券的权益类投资收益皆为负值。

万和证券不仅投行业务收入规模小,而且执业质量问题较为严重,公司历史上保荐的6家IPO项目,有5家存在执业质量问题且都终止,1家项目虽成功IPO但上市当年业绩“大变脸”。此外,万和证券不同版本的财务数据还出现了严重“打架”,财务真实性、会计基础规范性及财务内控有效性待考。

巧用评估方法为52亿元关联收购规避业绩承诺?

重组草案显示,国信证券拟通过发行A股股份的方式向深圳资本、鲲鹏投资、深业集团、深创投、远致富海十号、成都交子、海口金控购买其合计持有的万和证券96.08%的股份。其中,深业集团、深创投系国信证券的关联方。

此外,国信证券和万和证券都是深圳国资委旗下的券商。国信证券此次52亿元的关联收购,增值率并不高。以2024年6月30日为评估基准日,资产基础法评估结论下,万和证券的评估值为540,370.69万元,增值率为0.47%;收益法评估结论下,万和证券的评估值为538,661.85 万元,增值率为0.15%。

来源:重组草案

由此可知,采用资产基础法和收益法的评估估值都较为接近,仅相差约1300万元,对国信证券收购万和证券的对价几乎没有任何影响。

国信证券最终选择了资产基础法评估结果作为本次评估结论。根据《上市公司重大资产重组管理办法》第三十五条的规定,在重大资产重组或发行股份购买资产中,同时满足下列两个条件,交易对方需要作出业绩承诺:(1)采取收益现值法、假设开发法等基于未来收益预期的方法对拟购买资产进行评估或者估值并作为定价参考依据的;(2)上市公司向控股股东、实际控制人或者其控制的关联人购买资产,或上市公司向控股股东、实际控制人或者其控制的关联人之外的特定对象购买资产且导致控制权发生变更的。

根据上述规定,如果国信证券采用收益法评估结论,那么包括诸多关联方在内的交易对手须作出业绩承诺。但在资产基础法评估结论下,交易对手可以做出业绩承诺,也可以不作出业绩承诺。

国联证券收购万和证券的通篇重组草案,都没有交易对手关于业绩承诺的字眼,由此可以看出交易对手没有业绩承诺的压力,而采用资产基础法评估结论“恰到好处”。

“炒股”水平一般连亏两年半

重组草案显示,国信证券收购万和证券的目的之一是拓展国际化布局,将子公司万和证券打造成海南自由贸易港在跨境资产管理等特定业务领域具备行业领先地位的区域特色券商。

理想很丰满,现实很“骨感”。目前,万和证券只是一家规模又小又没有特色的券商。2023年,万和证券的财富管理业务(主要是经纪业务)和自营投资业务收入占比79.82%,这两类业务严重“靠行情吃饭”;资管业务和投行业务收入占比较小,未见有国际业务。因此,国信证券想利用万和证券开展国际业务,基本上要从零开始。

从以上事实和数据分析,有观点认为国信证券收购万和证券既不能做大做强,也不能做精做细,不仅不会在规模上有质变,甚至在量方面改变都很小,详见《国信证券“大鱼吃虾米”式重组效果几何?既不属于做大做强又很难做精做细》等文章。

依赖“靠行情吃饭”业务的万和证券,业绩波动十分大,还经常处于亏损状态。wind显示,2021-2023年、2024年上半年,万和证券分别实现营收9.93亿元、1.81亿元、4.99亿元、1.72亿元,同比分别增长89.14%、 -81.75%、175.54%、 -49.73%;分别实现归母净利润3.43亿元、-2.15亿元、0.59亿元、-0.24亿元,同比分别增长359.36%、-162.7%、127.35%、-134.79%。

万和证券业绩波动如此之大且经常出现亏损,与自营业务收入波动较大有关。2022年、2023年、2024年上半年,万和证券自营投资收入分别为-2.31亿元、1.68亿元、0.6亿元。2022年自营投资业务亏损是公司营收大降且亏损的主要原因。

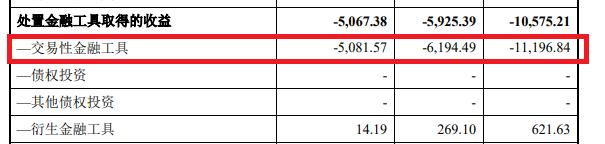

细分自营业务看,万和证券权益类投资水平较差,连续亏损。2022年、2023年、2024年上半年,公司处置交易性金融工具取得的收益分别为-1.12亿元,-0.62亿元,-0.51亿元。草案显示,交易性金融工具处置金融工具取得的收益上升主要系权益类投资处置损失较上年收窄。

来源:重组草案

也就是说,万和证券报告期内处置权益类投资都是以损失作为结束,换言之,公司报告期内“炒股”都是以“割肉”形式离场,连亏两年半。

来源:重组草案

从另一组数据也可以印证万和证券权益类自营投资业务收入连年亏损。2022年、2023年、2024年上半年各期末,万和证券交易性金融资产中的股票投资成本分别为5.2亿元、1.76亿元、1.32亿元,账面价值分别为4.8亿元、1.64亿元、0.94亿元,账面浮亏率分别为7.47%、6.53%、28.70%。

绝大部分IPO项目“带病闯关” 历史保荐撤否率高达83%

万和证券的投行业务不仅收入规模小,而且执业质量较差。万和证券于2023年10月16日收到证监会对其采取责令改正并限制保荐和公司债券承销业务活动6个月的行政监管措施。

证监会查明,万和证券存在两大违规行为,一是投资银行类业务内部控制不完善,内控监督缺失,整体内控建设和规范性水平较低。存在内控组织架构不健全、内控部门履职不到位、未按规定建设使用工作底稿电子化系统、未严格落实收入递延支付机制、“三道防线”关键节点把关失效等问题,在润科生物、乐的美、真美股份、佳奇科技、华南装饰等项目中,尽职调查明显不充分,但质控、内核未予以充分关注。二是廉洁从业风险防控机制不完善,近三年未开展投行条线廉洁从业合规检查,部分岗位人员出现违反廉洁从业规定的情况。

来源:wind

值得关注的是,万和证券历史上保荐的IPO项目共有6个,上文提到的5家问题IPO项目都终止,撤否率及“带病闯关”的比例高达83%。

万和证券历史上唯一一家成功保荐上市的IPO项目是仁信新材,上市首年业绩|“大变脸”。仁信新材于2023年7月3日登陆创业板,募资9.67亿元。然而,募资近10亿元的仁信新材,上市首日股价就破发8.21%。上市首年营业收入同比下降18.95%,归母净利润同比降低40.69%,扣非归母净利润同比大降51.45%,业绩“变脸”比翻书还快。

2024年1月12日,万和证券历史上唯一一家可转债保荐项目也收罚单。证监会查明,万和证券保荐的贵州永吉印务股份有限公司(发行人)可转债项目,发行人证券发行上市当年营业利润比上年下滑50%以上,因此证监会对万和证券采取出具警示函的行政监督管理措施。

主要财务数据“打架”财务真实性及内控有效性待考

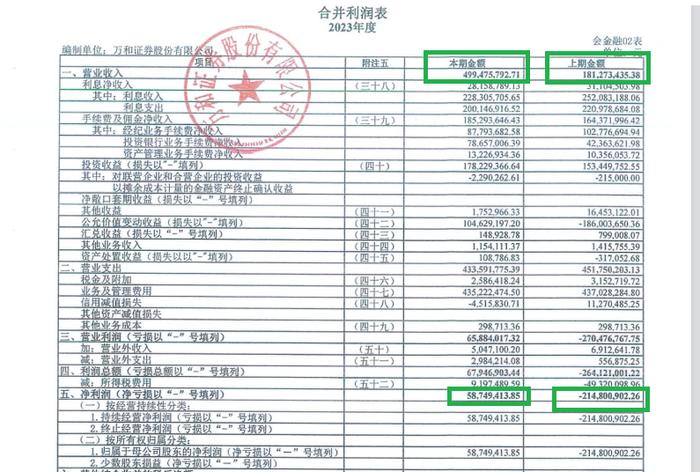

据万和证券每年披露的年报,公司(合并报表,下同)2022年和2023年的营业收入1.81亿元、4.99亿元;净利润分别为-2.15亿元、净利润为0.59亿元。

来源:万和证券定期年报

在国信证券公布的重组草案中,万和证券2022年和2023年的营收分别为1.02亿元、5.14亿元;净利润分别为-2.79亿元、0.62亿元,与之前定期披露的年报中存在着较大的差距,尤其是2022年的营收相差比例约80%;净利润差额高达6000万元以上。

来源:重组草案

颇为有趣的是,万和证券定期公布的年报和国信证券重组草案公布的财务数据都是经过审计的,年报是鹏盛会计师事务所审计的,重组审计机构是天健会计师事务所。

此外,重组草案也没有显示万和证券有过会计差错变更。那么,究竟是国信证券重组草案披露的数据是真实的,还是万和证券定期年报披露的是真实的?万和证券会计基础的规范性和财务内控的有效性又有几何?这有待国信证券、万和证券及独立财务顾问第一创业给出答复,三家券商应该可以回答好一个简单的问题。